ちらほら話に聞く「ふるさと納税」。おいしい特産品をもらえて、節税にもなるから「やらなきゃ損」と言われていますよね。

ずっと気になっていたのですが、なんとなく出来ずにいました。

そんなわたしが今回ようやく「やってみよう!」と踏み切った理由は、メインで利用しているクレジットカードが「ふるさと納税でポイントアップキャンペーン」をしていたからです。きっかけなんてそんなものよ!

よーし!ふるさと納税、してみるぞ!

そう意気込んだはいいものの、、

ふるさと納税するまでの調査に、めちゃくちゃ時間がかかりました。というのも、せっかくやるなら理屈を知っていたかったので調べたのですが、ゴリゴリの堅い文章が多くて解読に手間取ってしまったのです。

ということで、持ち前のゆるさを活かして仕組みを解説します!

そもそもどういう仕組み?

「納税」と付いているのだから、なんらかの税金の類なんだろうな、、という印象ですが、厳密にいうと違います。

ふるさと納税とは、地方自治体への寄付のこと

そうです。正しく表現すると、これは「寄付」です。

どうしても都市部に人口が流出しているので、地方の財源は不足するし都市部は潤う。そんな、地方にとって悪循環の状況が今です。

そこで、少しでも地方にお金を回せるように生まれた仕組みが「ふるさと納税」。困っている地方を応援するための仕組みです。

ということで、みなさん、寄付してくださーい!

、、、と言ったって、集まるわけがないですよね。それでお金が集まるなら、今だって地方は困っていないはずです。やはり、寄付した側にもメリットがないと、、

ならば!ということで編み出されたのが、このメリットです。

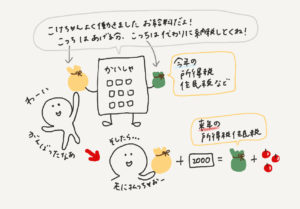

ふるさと納税とは、自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあります。)。

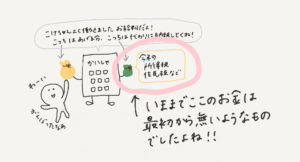

つまり、こういうことです。

「ふるさと納税」とは、今まで何の気なしに天引きされていた所得税・住民税を2,000円の追加料金と共に先払いすることで、お礼をもらう制度です(100%サラリーマン目線)。※ちなみに感覚的に「追加料金」と書きましたが、厳密には寄付金の一部です。

ここでふつふつと沸く疑問。そもそも、所得税・住民税って何?

所得税って何??

所得税とは、今年もらった収入に対して支払うお金のことです。収入から、「所得控除」という例外のお金を引き、そこに一定の税率をかけることで算出します。税率は金額に対して何段階かに分けられています。

「累進課税制度」って昔習いましたよね。これは収入額が増えるほどに税率も高くなる、という意味で、所得税の話だったわけです。

住民税って何??

住民税とは、住んでいる地域の行政サービスに役立てられるお金のことです。前年の収入額に対してかかるのが特徴です。前年度ではなく「前年」なので、1月1日〜12月31日のことを指します。

日本に住んでいる限り、住民票がある限り、必ず支払わないといけない税金です。

「先払い」ならば、減税したわけじゃないよね?

ところで先程の説明「所得税・住民税の先払いをすることで、お礼をもらう」と書きましたが、、

「ふるさと納税をしたって税金の額が減るわけじゃないよね?」と気付いた方。

勘がいいですね!そうなのです。その通りです。

今納めている税金と、トータルの金額は変わりません。ただし、所得税・住民税の枠の中から支払ったことになるのです。

今までだったら支払っているつもりもなく払っていた所得税・住民税。

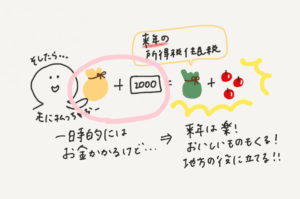

ここを、2,000円プラスでかかってしまうけれど特産品がバックされる形で支払うのだったら、どっちがお得感があるでしょう?

もちろん特産品付きの方ですね。だから、ふるさと納税は「お得」と言われるのです。

たくさん「ふるさと納税」すればいいってもんじゃない!

さらにここで勘がいい人は、

もしかしてやみくもにふるさと納税しまくると損する?と思いが至るでしょう。

そうですそうです!控除される金額は、あくまで所得税・住民税の範囲内です。

その範囲を超えてふるさと納税をしてしまうと、手元に特産品はあれど多く納税してしまうことになりますので、注意が必要ですね(まあそもそもは寄付ですから良いことなんですが、、)。

ふるさと納税まわりの TO DO リスト

さて、これで仕組みを理解できました。ふるさと納税、やっぱり良い仕組みですよね!

ということであとはもう、ふるさと納税するのみ!!わかりやすいように、フローをTODOリスト化してみました。

- 推奨金額をチェックする

- いくら「ふるさと納税」するか決める

- 返礼品や思い入れのある地域を検索し、申し込む

- 確定申告orワンストップ特例制度の申請をする

こちらもひとつずつ解説していきますね。

①推奨金額をチェックする

先に書いた通り、「いくらでもふるさと納税すれば良いってもんじゃない!」ということはわかっていただけているはずです。

じゃあいくらすれば良いの??

これを、サクッと計算してくれるシステムがあります!

前年(前年度ではありません、1月〜12月のことです)の源泉徴収票などを参考に、収入(控除前の金額)を入力すると、だいたいの目安となる推奨金額が算出されます!なんと簡単な!!パパッと入力しちゃいましょう。

ただしここで注意すべき点が2つあります。

1.前年と本年の収入額が大きく変わっている場合

もし転職等で環境が変わっている場合は、昨年の源泉徴収票は参考になりません。なぜなら所得税は本年の、住民税は前年の収入をもとに算出されるからです。本年の月々の給与明細を足し上げて予測を立て、その見込み金額を入力したほうが正確ですね。

2.医療費控除や住宅ローン控除などを受けている場合

これらの控除も、所得税・住民税からあてがわれています。ふるさと納税をすることで、所得税・住民税の総額を超えてしまう(=控除されなくなる金額が発生する)可能性があるので、しっかり計算しましょう。

②いくら「ふるさと納税」するか決める

ここに関しては、たとえ理論上は満額がお得、、とわかっていても、手元の資金繰りが厳しい中で無理をしても仕方がありません。翌年6月以降の税金支払い額が減る訳ですから、還元までには半年以上の時差があります。慎重に検討しましょう。

また、もうひとつ考えておきたいのが「確定申告orワンストップ特例制度」のことです。TODOリスト④の項目ですが、この時点で見据えておきましょう。なお、併用はできないので注意です!

確定申告とは

自営業の方だと特に抵抗はないはずです。会社員だと、会社が毎年やってくれていることですから、ひと手間増えますよね。確定申告を選ぶのは、以下の場合が当てはまります。

・たくさんの地方自治体(6以上)にふるさと納税したい場合

・所得税にもふるさと納税の控除をかけたい場合

ワンストップ特例制度とは

この制度は会社員でも気軽にふるさと納税ができるように作られたもののため、個人事業主などで確定申告をする人は利用できない制度です。以下にあてはまれば、この制度は便利ですよ!

・ふるさと納税先が5か所までの場合

・申請書類を翌年1月10日までに提出できる場合

③返礼品や思い入れのある地域を検索し、申し込む

ここは一番楽しいところですね!予算を決めてあるので、あとは好きなところに申し込みましょう。わたしは防災セットと野菜セットにしましたよ。届くの楽しみだなあ…!

最近イケハヤさんが押しているのは土日だけ現れるという「Amazonギフト券ふるさと納税」ですね。本当は返礼品を金券類にするのはNGらしいのですが、、今週の土日も現れるでしょうか。気になるところですね。

④確定申告orワンストップ特例制度の申請をする

申し込みが済んだら、あとは②で決めた通りのやり方で申請しましょう。期日は次の通りです。

確定申告→翌年3月15日まで

ワンストップ特例制度→翌年1月10日まで(必着)

今回わたしは、あえて確定申告でいってみることにしました。この項目に関しては、実際にやってみて追記しますね!

やってみよう、ふるさと納税!

ということでゆるっと解説してみましたが、これで仕組みを理解していただけたらなによりです。みんなハッピーなこの制度、ぜひ利用してみましょう!